19 mythes over de AOV: Wat is waar?

Iedere dag horen we wel een mythe over de arbeidsongeschiktheidsverzekering (AOV) die gewoon niet klopt. Doordat sommige ondernemers hier wel in geloven, lopen ze kansen mis.

- Mythe 1: Een AOV is veel te duur

- Mythe 2: Je moet verplicht een ander beroep gaan doen voordat je ooit in aanmerking komt voor een uitkering

- Mythe 3: Het duurt lang om een AOV af te sluiten

- Mythe 4: Je hebt altijd een adviseur nodig om je AOV af te sluiten

- Mythe 5: Je kunt een AOV niet gratis afsluiten

- Mythe 6: Je premie stijgt ieder jaar totdat je 'm niet meer kunt betalen

- Mythe 7: Je moet super lang wachten totdat je een uitkering ontvangt

- Mythe 8: Je moet altijd door een arts gekeurd worden voordat je een AOV kunt krijgen

- Mythe 9: Een AOV is verplicht

- Mythe 10: Je kunt in de bijstand als je niet meer kunt werken

- Kun je rondkomen van een bijstandsuitkering?

- Mythe 11: Je zit gelijk jarenlang vast aan een contract

- Mythe 12: Als je gaat wintersporten ben je niet verzekerd tegen arbeidsongeschiktheid

- Mythe 13: Crowdsurance is altijd beter dan een verzekeraar

- Mythe 14: Je kunt verzekeraars niet vertrouwen

- Mythe 15: Als je een AOV-uitkering krijgt, vervallen je toeslagen

- Mythe 16: Je ontvangt toch maar de helft van je uitkering

- Mythe 17: Je kunt beter sparen dan een AOV regelen

- Mythe 18: Als je net als zzp'er begonnen bent, is het te vroeg om een AOV af te sluiten

- Mythe 19: Je kunt het beste wachten totdat je de verplichte AOV van de overheid kunt afsluiten

- Nog vragen of ken jij nog meer mythes?

- Disclaimer

Met dit artikel hopen we voor eens en altijd alle bekende mythes over de AOV te tackelen.

Ontdek nu de waarheid over arbeidsongeschiktheidsverzekeringen voor freelancers, zzp'ers en ondernemers in Nederland.

Mythe 1: Een AOV is veel te duur

Het lijkt alsof een AOV duur is, maar voor de prijs van een koffie per dag kun al een AOV hebben die 2 jaar je vaste lasten dekt als je arbeidsongeschikt raakt. Je kunt eenvoudig op je AOV besparen door 'm zelf samen te stellen én voor de voordeligste AOV te gaan. Daarnaast moet je wat je uitgeeft aan een AOV vooral in perspectief zetten. Stel je wilt tot je 67ste verzekerd zijn en betaalt een premie van €153,- per maand voor een uitkering van €2500,- bij arbeidsongeschiktheid, dan lijkt dat misschien veel. Maar als je vervolgens na 2 jaar premie betalen (totaal €3672,- aan premie) 4 jaar lang arbeidsongeschikt raakt, dan krijg je daarvoor €120.000,- van je verzekering uitbetaalt!

Mythe 2: Je moet verplicht een ander beroep gaan doen voordat je ooit in aanmerking komt voor een uitkering

Dit is alleen het geval als je kiest voor een arbeidsongeschiktheidsverzekering op basis van 'gangbare arbeid', zoals bij de meeste crowdsurances, SharePeople en het UWV. Bij Insify bieden we een verzekering op basis van 'beroepsarbeidsongeschiktheid' aan. Dit betekent dat we beoordelen in hoeverre je niet kunt werken op basis van jouw beroep en jouw beroep alleen. Als jij bijvoorbeeld 100% je eigen beroep niet kunt uitvoeren, krijg je 100% van je gekozen AOV-uitkering, ook al zou je wel nog ander werk kunnen doen.

Mythe 3: Het duurt lang om een AOV af te sluiten

Als je bij een traditionele verzekeraar je AOV wilt afsluiten, kan dit inderdaad lang duren. Bij Insify heb je in de meeste gevallen jouw AOV al in 15 minuten online afgesloten en ben je meteen de volgende dag verzekerd. Zonder poespas, zonder adviseur. Dat brengt ons direct bij het volgende bekende broodje aap.

Mythe 4: Je hebt altijd een adviseur nodig om je AOV af te sluiten

Het is mogelijk om via een adviseur een AOV af te sluiten, maar het kan ook zonder. Bij Insify hebben we een AOV ontwikkeld die je zelf eenvoudig online kunt afsluiten. Hiermee bespaar je zowel tijd als geld, een adviseur rekent namelijk al snel €250,- aan advieskosten.

Mythe 5: Je kunt een AOV niet gratis afsluiten

Je kunt je AOV bij Insify helemaal gratis afsluiten. In tegenstelling tot veel andere verzekeraars, crowdsurances of schenkkringen, betaal je bij ons €0,- aan administratie-, opstart-, afsluit- of deelnamekosten - Of hoe je het ook maar wilt noemen.

Mythe 6: Je premie stijgt ieder jaar totdat je 'm niet meer kunt betalen

Bij veel verzekeraars stijgt je premie inderdaad tijdens de looptijd naarmate je ouder wordt. Hierdoor kan je verzekering op termijn onbetaalbaar worden.

De Insify AOV heeft een premie die tijdens de looptijd niet met je leeftijd mee zal stijgen. Zo weet je waar je aan toe bent!

Je kunt bij Insify wel voor indexatie kiezen. Als je hiervoor kiest, dan verhogen we zowel je premie als het bedrag dat je krijgt in geval van arbeidsongeschiktheid, met 2% per jaar. (maar dan krijg je er ook een 2% hoger verzekerd bedrag voor terug).

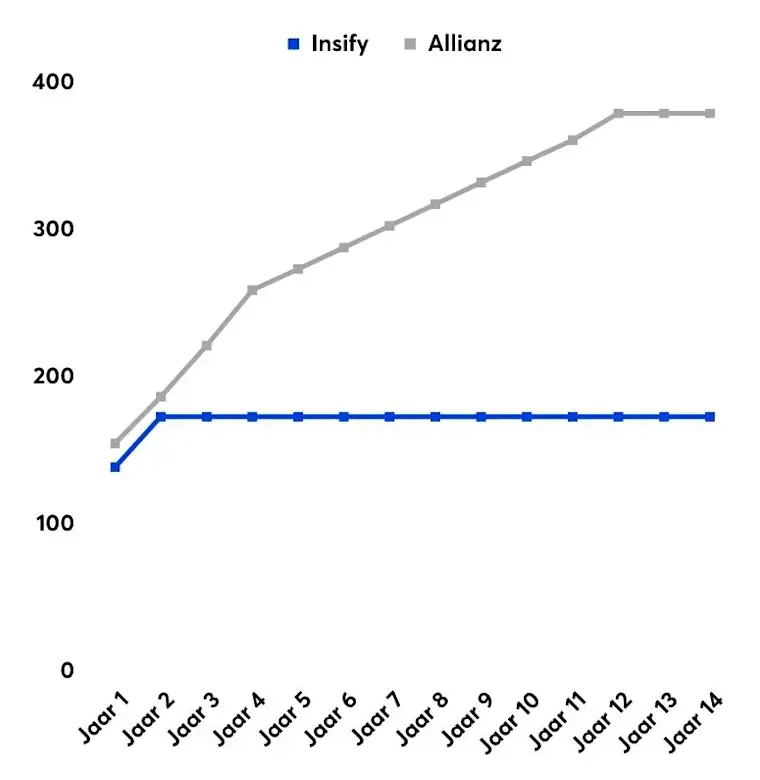

Hieronder zie je een voorbeeld van het premieverloop bij Insify versus Allianz:

Bekijk onze blog over Allianz voor meer informatie over de bovenstaande grafiek.

Mythe 7: Je moet super lang wachten totdat je een uitkering ontvangt

Hoe lang je in geval van arbeidsongeschiktheid moet wachten voordat je verzekering uitkeert, is afhankelijk van de wachttijd van je verzekering. Je wachttijd kun je bij Insify zelf kiezen. Als jij direct na 1 maand al een uitkering nodig hebt, kies je voor een wachttijd van 1 maand. Mocht je daarentegen zelf een financiële buffer hebben waarmee je zonder problemen zelf 6 maanden lang je vaste lasten kunt dekken, dan zou je kunnen kiezen voor een wachttijd van 6 maanden.

Aan jou de keuze, van 1 maand tot 2 jaar. Je hoeft dus zeker niet per se lang te wachten, als je daar zelf niet op zit te wachten.

Mythe 8: Je moet altijd door een arts gekeurd worden voordat je een AOV kunt krijgen

Dat is niet waar. Bij Insify vragen we je in de meeste gevallen om online een aantal gezondheidsvragen te beantwoorden. Normaal gesproken is deze vragenlijst voldoende - en zelfs als we extra onderzoek willen doen, hoeft bijna niemand daadwerkelijk naar de dokter voor een medische keuring.

Let op: Sluit je een AOV af gebaseerd op het beschermen van je inkomen? Dan vragen we wél om een medische keuring - maar alleen als je een hoger bedrag dan €100.000,- wilt verzekeren. Goed om te weten dus.

Mythe 9: Een AOV is verplicht

Op dit moment is een AOV nog niet verplicht, maar er zijn wel plannen om een AOV vanaf 2027 verplicht te stellen.

Je kunt wachten tot 2027 met het afsluiten van een AOV, maar dan heb je uiteraard tot die tijd geen vangnet. Daarbij geldt, hoe jonger je bent als je je AOV afsluit, hoe voordeliger je premie zal zijn. Door te wachten kan het dus zijn dat je straks duurder uit bent.

Nog een reden om nu al een AOV af te sluiten, is dat de verplichte AOV waarschijnlijk erg duur wordt en je er weinig voor terugkrijgt. Lees nu meer over de verplichte AOV.

Mythe 10: Je kunt in de bijstand als je niet meer kunt werken

Pas wanneer jij niets meer hebt om op terug te vallen (en je partner ook niet), kun je in de bijstand. Je krijgt namelijk geen bijstand bij te veel vermogen.

Het maximale vermogen dat je mag hebben om recht te hebben op bijstand is in 2023:

In een gezamenlijke huishouding of als alleenstaande ouder: €15.210,-

Als alleenstaande: €7.605,-

Als je arbeidsongeschikt raakt en meer vermogen hebt dan hierboven genoemd, dan zal je dat eerst op moet maken voordat je recht hebt op bijstand.

Kun je rondkomen van een bijstandsuitkering?

Al kom je in aanmerking voor een bijstandsuitkering, bedenk dan ook of dit voldoende is om bijvoorbeeld jouw lasten te dekken. Dit zijn de maandelijkse bijstandsuitkeringen van 2023:

Als je gehuwd bent of samenwoont, krijg je €1.708,08,- bruto bijstandsuitkering.

Als je alleenstaande bent, krijg je €1.195,66 bruto bijstandsuitkering.

De meeste freelancers en ondernemers komen hier (zoals hierboven uitgelegd) in eerste instantie niet voor in aanmerking en kunnen van de genoemde bedragen helaas ook niet hun vaste lasten dekken.

Mythe 11: Je zit gelijk jarenlang vast aan een contract

Gelukkig hoef je niet jarenlange contracten te tekenen om een goede arbeidsongeschiktheidsverzekering af te sluiten. Tegenwoordig zijn de meeste AOV's maandelijks opzegbaar en kun je ook per maand betalen.

De AOV van Insify is zelfs dagelijks opzegbaar. Op het moment dat je opzegt, stopt je verzekering en krijg je ook de te veel betaalde premie terug.

Mythe 12: Als je gaat wintersporten ben je niet verzekerd tegen arbeidsongeschiktheid

Als jij gaat wintersporten en gewoon downhill skiet, op de pistes blijft en geen gekke stunts uitvoert, dan ben jij gewoon gedekt tegen arbeidsongeschiktheid.

Als je meer wilt weten over uitsluitingen en de bekende "kleine lettertjes", bekijk dan vooral even onze AOV-voorwaarden.

Bij Insify schrijven we kleine lettertjes groot. Zo weet jij precies wat je kunt verwachten.

Mythe 13: Crowdsurance is altijd beter dan een verzekeraar

Een schenkkring, zoals bijvoorbeeld SharePeople, klinkt vaak aantrekkelijk. En toegegeven, ze promoten hun producten goed. Maar de dekking die ze bieden heeft haken en ogen waar je misschien nog niet bekend mee bent. De belangrijkste beperkingen zijn de korte uitkeringsduur en de verzekering op basis van 'gangbare arbeid' in plaats van 'beroepsarbeidsongeschiktheid'. Een verzekering op basis van 'gangbare arbeid' betekent dat ze jou pas een uitkering geven als je geen enkel ander werk kunt doen. Als jij dus niet meer als kapper kunt werken, maar nog wel de telefoon kunt opnemen, ben je volgens hen niet arbeidsongeschikt. Je krijgt dan geen uitkering.

Wat wel goed kan werken is een combinatie dekking van een crowdsurance zoals het AO-vangnet van Zelfstandig Ondernemers en een AOV. Op die manier kun jij jezelf ook op de lange termijn dekken tegen beroepsarbeidsongeschiktheid.

Mythe 14: Je kunt verzekeraars niet vertrouwen

Het spijt ons echt dat dit een algemeen beeld is dat veel mensen bij verzekeraars hebben, want wij denken dat dit niet geheel terecht is.

Het is zo dat de meeste verzekeraars een winstoogmerk hebben, maar de missie van iedere verzekeraar is ook om mensen te beschermen tegen risico's die ze zelf niet kunnen dekken. In die missie geloven wij.

Bij sommige verzekeraars lijkt hun missie verzand te zijn in een hoop rompslomp, onduidelijke voorwaarden, lange processen en bureaucratie. Juist om deze reden hebben wij Insify in het leven geroepen. Om simpele, snelle en betaalbare verzekeringen voor freelancers en ondernemers te ontwikkelen. We willen daarin ook zo transparant en flexibel mogelijk zijn. Daarom kun je helemaal zelf je verzekeringen samenstellen, ze gratis afsluiten en ook nog eens dagelijks opzeggen.

Met alles wat we doen, hopen we jou zo goed mogelijk te ondersteunen en je vertrouwen in verzekeraars terug te winnen.

Mythe 15: Als je een AOV-uitkering krijgt, vervallen je toeslagen

Als je ervoor hebt gekozen om je AOV-premie aftrekbaar te maken van de belasting, dan wordt een eventuele AOV-uitkering door de Belastingdienst gezien als inkomen. In dat geval kan het zijn dat je een te hoog inkomen hebt, wanneer je jouw (bruto) AOV-uitkering eenmaal krijgt, waardoor je geen recht meer hebt op bepaalde toeslagen. Dit is alleen het geval als je kiest voor een aftrekbare premie.

Je kunt er bij Insify ook voor kiezen om je premie niet aftrekbaar te maken. Zo behoudt je het recht op toeslagen en ontvang je ook een netto AOV-uitkering. Meer lezen

Mythe 16: Je ontvangt toch maar de helft van je uitkering

Dat je dit denkt of hier misschien ervaring mee hebt, is niet gek. Wanneer iemand maar een deel van de initieel uitgekozen uitkering ontvangt, dan kan dit twee oorzaken hebben:

De AOV-premie wordt afgetrokken van de belasting waardoor er belasting (van 37% to 50%) moet worden betaald over de AOV-uitkering. Meer lezen

Als iemand deels arbeidsongeschikt geraakt (boven de 25%, maar minder dan 100%) dan krijgt deze persoon over het algemeen ook maar een deel van de AOV-uitkering. Meer lezen

Wanneer jij bij Insify 80 tot 100% arbeidsongeschikt raakt en je AOV-premie niet aftrekt van de belasting, krijg jij het volledige netto verzekerde bedrag dat je hebt uitgekozen.

Mythe 17: Je kunt beter sparen dan een AOV regelen

Dit is een zeer hardnekkige mythe. Veel mensen denken dat dit zo is. Onderstaand hebben we een voorbeeld opgenomen waarom wij denken dat dit niet klopt:

Stel je AOV-premie kost jou €200,- per maand. In plaats van een AOV af te sluiten, zet je dit geld netjes zelf opzij. Dit betekent dat je per jaar €2.400 spaart. Wellicht spaar je bovenop dit bedrag nog wat extra, dus laten we zeggen dat je jaarlijks totaal €5000,- spaart.

Stel je raakt na 4 jaar voor een periode van 2 jaar arbeidsongeschikt. Als je een AOV zou hebben gehad, had je in 4 jaar tijd totaal €9.600,- aan premie betaalt, maar in plaats daarvan heb je nu €20.000 bij elkaar gespaard.

Laten we nu zeggen dat je vaste lasten €2.500 per maand zijn. Met €20.000 aan spaargeld kun je 8 maanden je vaste lasten dekken. Bij 2 jaar arbeidsongeschiktheid kom je dus tekort.

Had je een AOV afgesloten, dan had je €9.600 aan premie betaald, en krijg je (uitgaande van één maand wachttijd) totaal €57.500 uitgekeerd om 2 jaar lang je vaste lasten te dekken.

Wat het bovenstaande voorbeeld duidelijk maakt is dat de kosten in geval van arbeidsongeschiktheid op termijn behoorlijk op kunnen lopen en dat het moeilijk is om daarvoor genoeg te sparen. Een AOV kan hiervoor uitkomst bieden omdat deze je ook kan beschermen tegen langdurige arbeidsongeschiktheid.

Wij raden je aan om het bovenstaande sommetje ook eens voor jezelf te maken op basis van je eigen situatie.

Mythe 18: Als je net als zzp'er begonnen bent, is het te vroeg om een AOV af te sluiten

Juist als je net begonnen bent, is het slim om een AOV te regelen. Ook al verdien je misschien nog niet veel, je loopt al wel risico. Je bent namelijk niet meer - zoals een medewerker - automatisch verzekerd tegen arbeidsongeschiktheid. En je wilt er wel zeker van zijn dat je weer zelfverzekerd door kunt, nadat je een tijdje arbeidsongeschikt bent geweest. Met een AOV voorkom je grote financiële problemen door een ongeluk, ziekte of gezinsuitbreiding. Ook wanneer je een startende ondernemer bent.

Het hoeft ook niet duur te zijn om een AOV te regelen, en je kunt eenvoudig je premie doorberekenen in je tarieven. Daar zal niemand gek van opkijken. Je wilt immers goed beschermd zijn als 't een keertje misgaat.

Hoe jonger je 'm afsluit, hoe goedkoper!

Bij Insify heb je de keuze: Zo is het mogelijk om een AOV af te sluiten die je vaste lasten dekken (zowel zakelijk als privé), of een groot deel van je inkomen beschermen. Zo hoeft je onderneming er niet onder te lijden wanneer jij er even uit ligt. De verzekering is bovendien dagelijks opzegbaar, zo zit je nergens aan vast als je toch weer in loondienst gaat.

Mythe 19: Je kunt het beste wachten totdat je de verplichte AOV van de overheid kunt afsluiten

De verplichte AOV van de overheid zoals die nu gepland is, belooft naar onze mening helaas niet veel goeds. Voornaamste redenen: de AOV wordt duur en levert weinig op. De reden dat de AOV verplicht wordt, begrijpen we wel. Niet alleen medewerkers, maar ook zelfstandigen zouden financieel goed beschermd moeten zijn tegen arbeidsongeschiktheid. Daar staan we volledig achter. Maar voorlopig is het beter om hiervoor - nu al - bij een particuliere verzekeraar je AOV af te sluiten. Waarom nu al? Dan ben je gedekt en hoe jonger je bent, hoe lager je AOV-premie.

Nog vragen of ken jij nog meer mythes?

Neem vooral contact met ons op!

Disclaimer

We doen ons best om de informatie op onze website zorgvuldig samen te stellen. Het kan echter voorkomen dat informatie niet volledig is of dat er per ongeluk onjuistheden op de website staan. Daarnaast kan oudere informatie niet meer helemaal up-to-date zijn, dus let op de datum van publicatie. Bovenaan elke blog kun je de publicatiedatum vinden.

De informatie op onze website betreft geen advies en er kunnen geen rechten aan worden ontleend. Het gebruik van de informatie is voor eigen risico. We raden je aan om altijd goed zelf onderzoek te doen. Heb je vragen? Neem dan contact met ons op.